L’analyse par arbre de décision est une technique utilisée pour vous aider à choisir la meilleure option (ou la moins pire) lorsque vous hésitez entre plusieurs scénarios. 🤔

Dans cet article, je vais vous présenter cette technique à partir d’une question type. Si vous avez la moindre question, n’hésitez pas à commenter cet article, je vous répondrai au plus vite. Et si vous l’avez apprécié, n’hésitez pas à le partager ! 😉

ANALYSE PAR ARBRE DE DÉCISION : EXERCICE

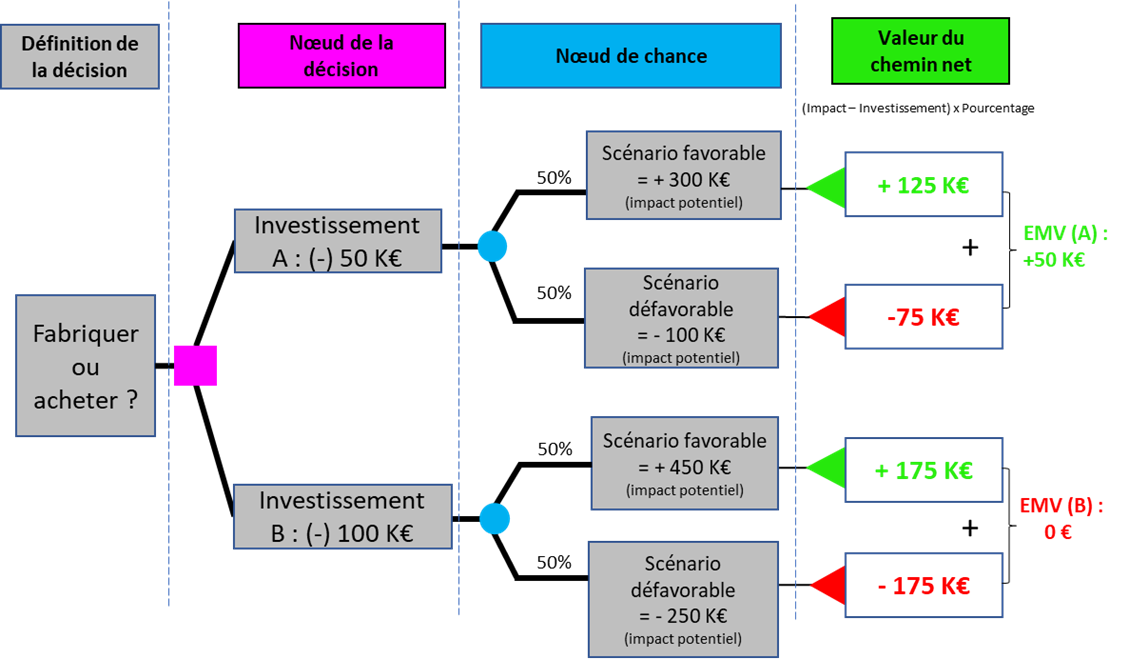

Une entreprise hésite entre fabriquer une application mobile en interne pour 50 K€ (A) ou l’acheter pour 100 K€(B). Les espérances de gain de A sont de 300 K€ si le scénario est favorable, sinon ce sera une perte de 100 K€. Les espérances de gain de B sont de 450 K€ si le scénario est favorable, sinon ce sera une perte de 250 K€. Il y a, à chaque fois, 50% de chance qu’un des 2 scénarios aboutisse.

Question n°1 : En utilisant la méthode d’analyse par arbre de décision, quelle serait le résultat de votre décision (réponse en bas de cet article) ?

- Fabriquer l’application mobile

- Acheter l’application mobile

- Vous avez besoin de faire appel à un expert

- Aucune des 2 options car une 3ème option s’impose

Question n°2 : En utilisant la méthode d’analyse par arbre de décision, quelle serait la valeur monétaire attendue (EMV : l’Expected Monetary Value) de l’investissement A (réponse en bas de cet article) ?

- 0 €

- 50 K€

- +125 K€

- -75 K€

Question n°3 : A partir de la méthode d’analyse par arbre de décision, indiquez quel est la donnée de sortie du « nœud de chance » :

- La valeur du chemin net

- La Valeur monétaire Attendue

- Le Noeud de la décision

- La décision prise

ANALYSE PAR ARBRE DE DÉCISION : CORRIGÉ

Il vaut mieux fabriquer l’application (question n°1) car l’espérance de gain (EMV) de l’investissement A (question n°2) est supérieure (50 K€) à l’espérance de gain (EMV) de l’investissement B (0 €). Enfin, (question n°3), la donnée de sortie (l’output) du nœud de chance est appelée : Expected Monetary Value (EMV).

ANALYSE PAR ARBRE DE DÉCISION : EXPLICATION

1/ Chemin de l’investissement A (Scénario favorable) : On a 50 K€ d’investissement (un investissement est une dépense donc à soustraire de l’impact en bénéfice ou perte potentiel). Soit : 300 K€ – 50 K€ = + 250 K€. Mais ce scénario n’a que 50% de chance d’aboutir. Donc on multiplie l’impact par la probabilité, donc 250 K€ * 0,5 (soit 50%) = +125 K€

2/ Chemin de l’investissement A (Scénario défavorable) : On a 50 K€ d’investissement (un investissement est une dépense donc à soustraire de l’impact en perte potentielle). Soit : -100 K€ – 50 K€ = – 150 K€. Mais ce scénario n’a que 50% de chance d’aboutir. Donc on multiplie l’impact par la probabilité, donc – 150 K€ * 0,5 = – 75 k€

Enfin, pour savoir quelle décision prendre, il suffit d’additionner les valeurs du chemin net. Soit ici pour l’investissement A : (+125) + (-75) = + 50 K€

3/ Chemin de l’investissement B (Scénario favorable) : On a 100 K€ d’investissement (un investissement est une dépense donc à soustraire de l’impact en bénéfice ou perte potentiel). Soit : 450 K€ – 100 K€ = + 350 K€. Mais ce scénario n’a que 50% de chance d’aboutir. Donc on multiplie l’impact par la probabilité, donc 350 K€ * 0,5 (soit 50%) = +175 K€

4/ Chemin de l’investissement B (Scénario défavorable) : On a 100 K€ d’investissement (un investissement est une dépense donc à soustraire de l’impact en perte potentielle). Soit : -100 K€ – 250 K€ = – 350 K€. Mais ce scénario n’a que 50% de chance d’aboutir. Donc on multiplie l’impact par la probabilité, donc – 350 K€ * 0,5 = – 175 k€

Enfin, pour savoir quelle décision prendre, il suffit d’additionner les valeurs du chemin net. Soit ici pour l’investissement B : (+175) + (-175) = 0 K€

Envie de faciliter votre chemin vers la certification PMP® ? Découvrez notre formation dédiée et notre simulateur de questions d’examen 100% francophone (avec corrigé au format vidéo). Cliquez-ici pour simplifier votre préparation et restez centré sur l’essentiel.

Un outil simple et efficace. Merci !

Merci Marlène pour ce commentaire très sympathique. Si vous avez la moindre question, n’hésitez pas à me contacter à l’adresse mail suivante : contact@prome-t.com, d’autant que maintenant vous êtes outillée ! 🙂

Ca sonne un peu plus clair pour moi, merci Tarik pour tes conseils et ton article intéressant.

Merci à toi Jackie !! Et si tu as la moindre question, n’hésite pas !!

Bravo Tarik, je ne connaissais pas ce principe, mais ce trouve cela super clair et très bien expliqué. Merci beaucoup.

Merci beaucoup Bertrand pour ce message. 🙂 Et si tu as la moindre question, tu sauras comment décider de me retrouver (Facebook, Instagram, Tik Tok, Telegram, etc.) ! 🙂

La preuve par la démonstration est vraiment utile. Merci pour la présentation de cet outil.

Merci beaucoup Freddy ! A ta disposition si tu as la moindre question, n’hésite pas !!